نقدینگی سالهاست که متهم ردیف اول بسیاری از مشکلات کلان اقتصادی و در صدر آن نوسانهای ارزی و تورم است؛ معضلی که به گفته متولیان اقتصادی و بانکی کشور بیش از هرچیز از ناترازی صورت های مالی بانک ها و اضافه برداشت آنها ناشی میشود.

در علم اقتصاد به مجموع پول و شبه پول یعنی سپرده های بانکی «نقدینگی» گفته می شود؛ هرچه رشد نقدینگی بیشتر شود، تقاضا برای کالا و خدمات بیشتر می شود، اما به دلیل آنکه در کوتاه مدت عرضه کالا و خدمات محدود است، منجر به تورم می شود؛ از این رو یکی از ابزارهای سیاستگذاران پولی برای مقابله با تورم، کاهش رشد نقدینگی در جامعه است.

مشکل دیگر نقدینگی، سیال بودن آن است که می تواند با ورود حجیم به بازارها، تعادل در آنجا را به چالش بکشد؛ یعنی ابتدا به دلیل کمبود کالا، افزایش قیمت ایجاد کرده و زمینه ساز تورم شود و سپس با خروج از آن بازار رکود ایجاد کند.

در دهه گذشته سعی شده بود که با حبس پول در قالب «شبه پول» در شبکه بانکی از آثار مخرب آن بر اقتصاد و بویژه تورم و بروز نوسان در بازارهایی چون ارز و طلا و دیگر بازارهای سرمایهای جلوگیری شود، اما آمار اخیر بانک مرکزی از وضعیت نقدینگی در پایان پاییز امسال نشان می دهد که جذابیت بازدهی سرمایه در خارج از بانک ها اعم از ارز و طلا و حتی رمزارز سبب شده تا بخشی از شبه پول به پول تبدیل شود که در ماه های آینده آثار آن را بر رشد تورم قابل مشاهده خواهد بود.

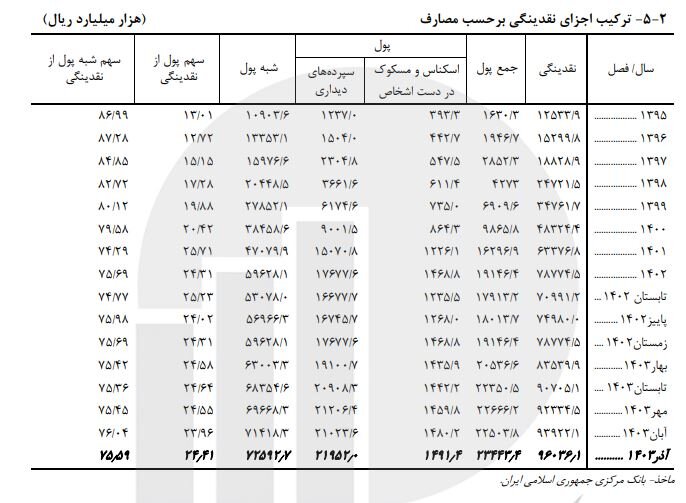

بر اساس آخرین برآورد بانک مرکزی از رشد نقدینگی که مرکز آمار ایران آن را منتشر کرده است، در پایان آذر ۱۴۰۳ حجم نقدینگی به ۹۶۰۳۶.۱ هزار میلیارد ریال رسیده است؛ بررسی اجزای نقدینگی نیز حاکی از آن است که سهم پول از این رقم ۲۳۴۴۳.۴ هزار میلیارد ریال و سهم شبه پول ۷۲۵۹۲.۷ هزار میلیارد ریال بوده است یعنی سهم پول از نقدینگی ۲۴.۴۱ درصد و سهم نقدینگی ۷۵.۵۹ درصد بوده است.

این آمار گویای یک واقعیت تلخ است و آن اینکه سهم سپرده های بانکی از نقدینگی در دهه اخیر رو به کاهش بوده است به طوری که از سهم شبه پول از ۸۶.۹۹ درصد از نقدینگی در سال ۱۳۹۵ به ۷۵.۵۹ درصد در پایان پاییز امسال رسیده است.

سیال شدن نقدینگی زنگ خطری برای شاخص های کلان اقتصادی و بازارهای مالی و سرمایه گذاری است زیرا به سمت هر بازاری که حرکت کند، آن را متلاطم خواهد کرد که ردپای آن در ماههای اخیر به وضوح در بازارهای ارز، طلا و سکه قابل مشاهده است.

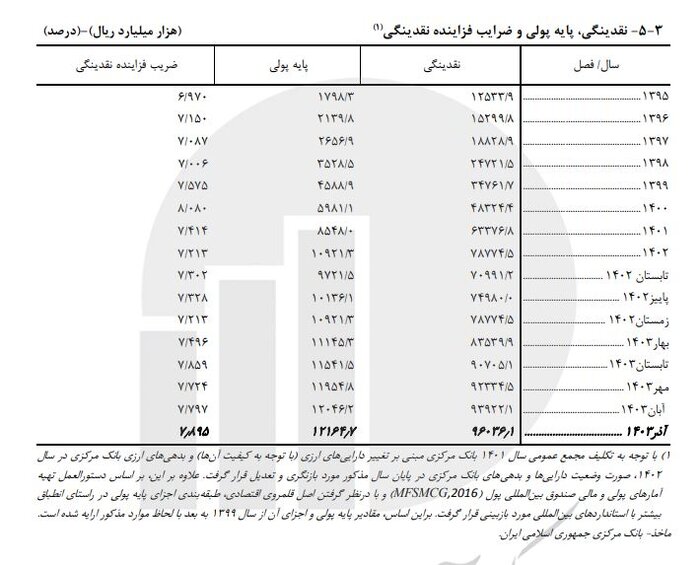

نکته بعدی این ارقام، رشد پایه پولی است که در پایان آذرماه به ۱۲۱۶۴.۷ هزار میلیارد ریال رسیده و ضریب فزاینده نقدینگی نیز ۷.۸۹۵ درصد را ثبت کرده است.

البته باید این نکته را هم در نظر داشت که با توجه به تکلیف مجمع عمومی سال ۱۴۰۱ بانک مرکزی مبنی بر تغییر دارایی های ارزی (با توجه به کیفیت آنها) و بدهی ارزی بانک مرکزی در سال ۱۴۰۲ صورت وضعیت دارایی ها و بدهی های بانک مرکزی در پایان سال مذکور مورد بازنگری و تعدیل قرار گرفت.

علاوه بر این، بر اساس دستورالعمل تهیه آمارهای پولی و مالی صندوق بین المللی پول و با در نظر گرفتن اصل قلمروی اقتصادی، طبقه بندی اجزای پایه پولی در راستای انطباق بیشتر با استانداردهای بین المللی مورد بازنگری قرار گرفت. بر این اساس مقادیر پایه پولی و اجزای آن از سال ۱۳۹۹ به بعد اصلاح شده است.